Bienvenue sur Devenez Meilleur ! Si vous êtes nouveau ici, vous voudrez sans doute recevoir mon livre "Vivre la vie de vos rêves avec votre blog" : cliquez ici pour recevoir le livre gratuitement ! 🙂

Bienvenue à nouveau sur Devenez Meilleur ! Comme ce n'est pas la 1ère fois que vous venez ici, vous voudrez sans doute recevoir mon livre "Vivre la vie de vos rêves avec votre blog" : cliquez ici pour recevoir le livre gratuitement ! 🙂

Tout le monde ne se demande pas “Comment puis-je devenir un meilleur investisseur” car investir en bourse est souvent perçu comme un jeu dangereux, ou du moins hasardeux.

Tout le monde ne se demande pas “Comment puis-je devenir un meilleur investisseur” car investir en bourse est souvent perçu comme un jeu dangereux, ou du moins hasardeux.

Pourtant, investir tient bien davantage d’une vraie démarche personnelle, réfléchie et pensée sur le long terme; que d’un simple pile ou face dans un casino.

Cet article a un double but:

- Si vous investissez déjà: nourrir votre réflexion en vous donnant des pistes pour devenir un meilleur investisseur

- Si vous n’investissez pas: vous montrer les avantages de l’investissement, ainsi que sa relative simplicité

Voici donc 9 étapes, qui, si vous les suivez, feront de vous un meilleur investisseur.

Note: Cet article invité a été écrit par Antonin. Investisseur autodidacte, il partage également des stratégies d’investissement en bourse et à long terme dans son blog Apprendre à investir

1. Investissez, c’est pour votre bien !

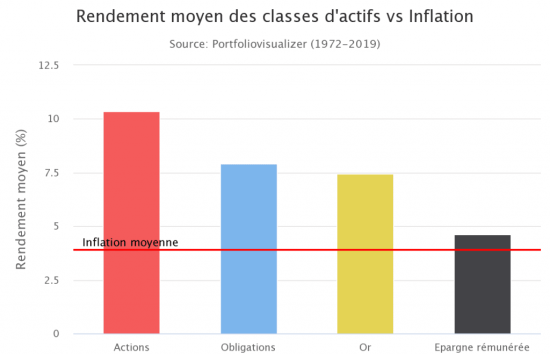

Depuis maintenant deux ans, le taux d’inflation en France est supérieur au taux de rémunération du livret A (0,75% actuellement).

Si vous avez de l’argent placé sur un compte épargne rémunéré, comme un Livret A ou un LDD, votre argent perd un peu de sa valeur chaque année.

Les taux d’intérêt de l’épargne sont historiquement proches du niveau d’inflation. L’épargne rémunérée n’est donc pas un investissement. Elle permet uniquement de protéger son argent de l’inflation, même si cela ne se vérifie plus depuis deux ans.

L’épargne rémunéré ne permet donc pas de s’enrichir. C’est pour cela qu’il est nécessaire d’investir dans des actifs dont les rendements sont supérieurs à l’inflation.

En bourse, trois types d’actifs offrent un rendement supérieur à l’inflation:

- Les actions, qui sont des parts d’entreprise

- Les obligations, qui sont des titres de créance (de la dette) émis par les entreprises ou par les états

- L’or

Investir dans ces trois actifs permet donc, à long terme, de s’enrichir.

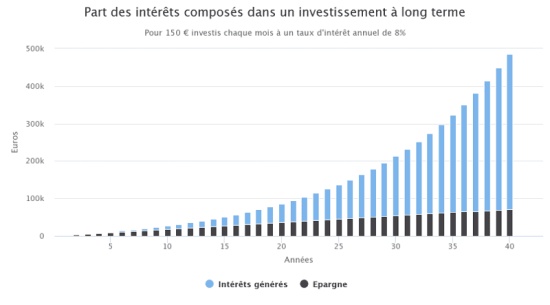

Si vous n’investissez pas, vous ne pourrez pas profiter du deuxième grand avantage de l’investissement: l’effet cumulé.

En investissement, l’effet cumulé permet de faire travailler chaque année les intérêts produits pour créer plus de capital.

Si vous investissez 1000€ et obtenez un rendement de 10% sur un an, vous aurez alors 1100€. L’année suivante, si vous obtenez à nouveau un rendement de 10%, ce rendement sera appliqué à la fois à votre capital de départ (vos 1000€) ainsi qu’aux intérêts de la première année (les 100€) qui génèreront à leur tour leurs propres intérêts. On parle alors d’intérêts composés.

Année après année, les intérêts composés produiront un effet démultiplicateur sur votre capital: c’est l’effet cumulé.

Einstein, qui n’est pas connu pour ses travaux en économie, dira pourtant:

“Les intérêts composés sont la 8ème merveille du monde. Ceux qui les comprennent, les gagnent. Ceux qui ne les comprennent pas, les payent.”

Sur une longue période de temps, les intérêts finissent par contribuer beaucoup plus à la croissance de votre capital que ce que vous pourrez épargner chaque mois.

Investir permet donc de bénéficier d’un double avantage:

- Se protéger de l’inflation en obtenant des rendements supérieurs

- Bénéficier de l’effet cumulé des intérêts composés à long terme.

2. Commencez par épargner en tant que meilleur investisseur

Épargner ? Rassurez-vous, le sujet cet article est bien l’investissement ! Mais si épargner n’est pas investir, l’un ne va pourtant pas sans l’autre.

Pour investir, il faut avoir de l’argent à investir. Cela parait bête à dire, mais une des raisons qui fait que beaucoup de personnes n’investissent pas, c’est parce que leur capacité d’investissement est proche de zéro, car ils n’épargnent pas.

Si vous n’avez pas d’argent à investir, vous ne pourrez pas investir.

La première étape avant d’investir consiste à épargner une partie de vos revenus: que votre épargne provienne de votre salaire ou des bénéfices de votre entreprise, vous devez en conserver une partie.

Le meilleur moyen d’épargner une partie de vos revenus est de vous payer en premier. Dès que vous touchez votre revenu, vous commencez toujours par en mettre une partie de côté.

De cette façon, vous êtes sûr de pouvoir alimenter régulièrement vos investissements. Si vous attendez la fin du mois en prenant ce qu’il reste pour investir, le plus souvent, il ne restera plus rien pour vous, ou pas grand-chose.

Si vous commencez par épargner avant de dépenser, non seulement vous pourrez investir, mais vous renforcerez aussi votre propre estime car vous vous ferez passer en premier, avant tout le monde. Vous prendrez confiance en votre capacité à construire un avenir financièrement brillant.

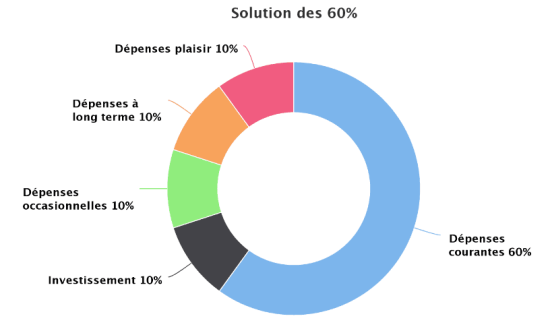

Pour cela, il vous faut un système pour vos finances personnelles.

Un système pour gérer vos finances personnelles vous permettra de segmenter vos dépenses en différentes catégories, allouant un montant spécifique à chacune, tout en laissant de la place à l’épargne destiné à l’investissement.

L’un de ces systèmes est la solution des 60%, créée par Richard Jenkins, un universitaire américain. Ce système, que je trouve très efficace et pertinent, alloue 60% de votre revenu aux dépenses obligatoires, et place les 40% restants dans quatre catégories spécifiques:

- Dépenses de base (60%) : logement, alimentation, transport, impôts…

- Investissement (10%) : l’argent que vous utiliserez pour investir

- Épargne à long terme (10%) : pour les grands projets de vie comme constitution d’un apport pour acheter une maison, financer son mariage…

- Épargne à court terme (10%) : pour les dépenses irrégulières comme les cadeaux, les vacances, ou les imprévus (réparation de voiture, frais médicaux…)

- Dépenses plaisir (10%) : tout ce qui vous fait envie, loisirs, sorties, achats compulsifs…

Ce système est bien sûr indicatif et vous pouvez l’adapter selon vos besoins. Mais l’idée est là. Vous devez conserver une partie de l’argent qui rentre dans vos poches pour investir.

La solution des 60% consacre 10% de vos revenus pour investir: si vous pensez pouvoir investir plus, faite-le. Si vous trouvez que ces 10% vous mettent le couteau sous la gorge, commencez par 5%. Vous augmenterez la proportion plus tard.

L’important est de commencer à agir, puis d’améliorer votre système au fur et à mesure. Et non pas d’attendre la situation parfaite qui risque de ne jamais arriver.

Une fois que vous aurez trouvé le système qui vous convient (ou que vous aurez adopté la solution des 60%), sachez que la clé pour maintenir votre système dans le temps réside dans l’équilibre entre investissement à long terme et dépenses plaisir à court terme.

Ainsi, vous vous faites plaisir dans le présent, tout en pensant à votre avenir.

3.Meilleur investisseur : Automatisez

Maintenant que vous avez un budget pour investir, vous allez passer à une autre étape: l’automatisation.

Soyons francs, vous avez peu de chance de mettre en place un plan d’investissement à long terme si vous devez penser à vous en occuper tous les mois.

Nous sommes souvent pris dans notre quotidien et il y a bien plus intéressant à faire dans la vie que de penser à faire un virement en début de mois pour alimenter son compte d’investissement.

La solution est donc d’automatiser vos investissements. L’idéal devrait être de devoir agir pour arrêter d’investir, plutôt que de devoir penser à agir pour investir.

Concrètement, rien de plus simple: il vous suffit de mettre en place un virement automatisé de votre compte courant (ou celui sur lequel arrive votre revenu) vers votre compte titre ou votre PEA (Plan d’Épargne en Actions).

De cette manière, votre compte est alimenté régulièrement, et vous avez seulement besoin de vous connecter de temps en temps pour acheter vos supports d’investissement.

Si vous investissez via une assurance vie, tout le processus est automatisable à 100%: vous pouvez mettre en place un prélèvement mensuel ou trimestriel, tout en spécifiant dans quels supports vous voulez investir, et pour quels montants.

Vos investissements sont alors en pilote automatique: vous n’avez plus rien de particulier à faire.

4.Meilleur investisseur : Évitez les pièges

L’investissement comporte de nombreux pièges, qu’il vous faudra éviter pour pouvoir devenir un meilleur investisseur. Voici les deux principaux:

- Le premier piège consiste à vouloir confier votre argent à des professionnels qui vont le gérer activement, via un fond commun de placement.

Les gestionnaires de fond tentent de choisir les actifs les plus performants du moment pour les intégrer dans leur fonds, afin d’en maximiser la performance.

Sur le papier, confier son argent à des professionnels peut sembler séduisant. Dans les faits, il s’avère que c’est le plus souvent une mauvaise option.

Une étude a montré que 95% des fonds communs de placement ne battent jamais le marché sur le long terme.

De plus, ils peuvent comporter plusieurs types de frais (frais d’entrée, frais de gestion, frais administratifs, frais de retrait, frais d’achat ou d’opération …) qui dilapident vos gains au fil des années.

Le second piège consiste à vouloir choisir vos actions (et autres actifs) vous-même, en faisant du trading ou en boursicotant. Si la plupart des professionnels échouent à battre le marché avec tous les outils dont ils disposent, pensez-vous y arriver seul dans votre coin ? La réponse est non, bien évidement.

Une étude de l’université de Berkeley, qui a suivi plusieurs milliers de day-traders sur 15 ans, conclue que la vaste majorité de traders ne gagnent pas d’argent sur le long terme.

Il y a bien quelques rares investisseurs (comme Warren Buffett) ou gestionnaires de fonds privés (comme Peter Lynch ou Ray Dalio) qui ont régulièrement surpassé le marché. Mais ces personnes sont des exceptions qui confirment la règle, et leurs fonds sont soit fermés, soit inaccessibles au commun des mortels.

Et puis, si vous pensez être le nouveau Warren Buffett, vous n’êtes alors probablement pas en train de lire cet article !

5. Meilleur investisseur : Adoptez de bons principes d’investissement

Si, comme nous l’avons vu, il est impossible ou presque de battre le marché, alors comment investir ?

Investissez passivement dans l’ensemble du marché

La gestion passive, contrairement à la gestion active, consiste à investir dans l’ensemble du marché.

Il existe des outils permettant de reproduire la performance du marché, avec des coûts quasiment inexistants. Ces outils sont les fonds indiciels, également appelés trackers ou ETF (Exchange Traded Funds).

Leur but est de reproduire avec une grande précision l’évolution des grands indices boursiers comme le CAC40 ou le S&P500. Comme ils sont gérés automatiquement par des programmes informatiques et qu’il n’y a aucun gestionnaire à payer, leur coût est dérisoire (souvent entre 0,1% et 0,5% par an).

Warren Buffett conseille lui-même à sa famille et à ses actionnaires d’investir dans des fonds indiciels à faibles coûts. Il sait très bien que la plupart des gens n’obtiendront pas de résultats probants en sélectionnant eux-mêmes leurs titres.

Investir dans le marché via un ou plusieurs indices permet donc de battre 95% des professionnels, sans efforts et à moindre frais.

Diversifiez vos investissements

L’investissement est avant tout une histoire de rendement associé à un risque. Un investisseur cherche toujours à maximiser son rendement, et à minimiser les risques.

Harry Markowitz est considéré comme le père de la théorie moderne du portefeuille. Ses travaux lui ont notamment valu un Prix Nobel en économie. Il a montré que la diversification permettait de réduire les risques et d’optimiser le ratio rendement/risque.

Selon lui, un portefeuille d’investissement doit comporter plusieurs classes d’actifs qui se compensent mutuellement, afin de réduire les risques.

Ainsi, le portefeuille d’investissement doit être considéré dans sa globalité, indépendamment des différents actifs qui le composent.

6. Définissez votre stratégie d’investissement

Comment mettre en place une stratégie d’investissement à long terme, basée sur la diversification, sur les principes d’Harry Markowitz et avec des fonds indiciels ?

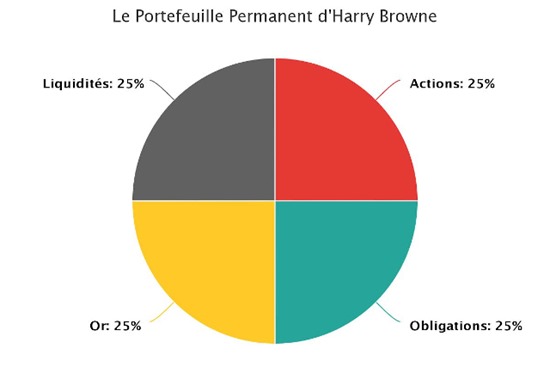

Un modèle de portefeuille diversifié: le Portefeuille Permanent

Harry Browne a été l’un des premiers à mettre en pratique les enseignements de Markowitz, en proposant un modèle de portefeuille équilibré réparti en quatre classes d’actifs: le Portefeuille Permanent.

Ces classes d’actifs sont:

- Les actions

- Des obligations d’état à long terme

- Les liquidités

- L’or

Elles sont réparties équitablement au sein du portefeuille, à hauteur de 25% chacune.

Chacune de ces classes d’actifs est faiblement corrélée aux autres. Ainsi, lorsqu’une classe d’actif est en difficulté, au moins une autre est en situation de générer des gains qui compenseront les pertes de la première. Ces différentes classes permettent au Portefeuille Permanent d’évoluer avec un rendement très intéressant avec très peu de volatilité.

Le portefeuille permanent affiche une performance historique remarquable, avec une progression annuelle moyenne de 8,23%/an depuis 1978 (source: Portfoliovisualizer.com). Ce rendement est obtenu pour une volatilité deux fois inférieure à celle d’un indice d’actions comme le S&P500 (le principal indice américain, équivalent au CAC40 en France).

Sur cette période, la plus mauvaise performance annuelle du S&P500 a été de -37,02% en 2008. Sur la même période, la plus mauvaise performance annuelle du Portefeuille Permanent a été de -5,34% en 1981.

Le Portefeuille Permanent permet donc d’investir à moindre risque par rapport à l’ensemble du marché des seules actions.

Le modèle de portefeuille d’Harry Browne est à la fois passe-partout et facile à mettre en place. Vous pouvez cependant aller plus loin en définissant votre propre allocation d’actifs, c’est-à-dire la composition précise de votre propre portefeuille.

Définissez votre propre allocation d’actifs

Vous allez voir, ce n’est pas si compliqué. Nous prendrons les mêmes actifs que ceux figurant dans le portefeuille de Browne: les actions et les obligations (les liquidités sont souvent investies dans des obligations à très court terme, et nous reparlerons de l’or un peu plus loin).

Créer votre modèle consistera à définir votre proportion d’actions et d’obligations au sein de votre portefeuille.

Plus votre proportion d’actions est importante, plus votre portefeuille sera offensif (plus de rendement à long terme, mais aussi plus de volatilité). Inversement, plus votre proportion d’obligations est importante, plus votre portefeuille sera défensif et conservateur (plus de stabilité, mais les probabilités de rendement seront plus faibles à long terme)

La proportion d’actions et d’obligations au sein de votre portefeuille variera selon:

- Votre aversion au risque, se définit par votre personnalité d’investisseur et votre psychologie

- Votre âge: un retraité adoptera un portefeuille plus défensif qu’un jeune actif

- Et votre horizon d’investissement (qui est généralement plus ou moins lié à votre âge)

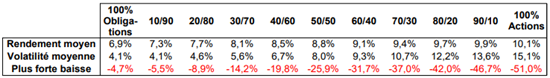

Pour vous aider à déterminer quelle proportion d’actions et d’obligations adopter, vous pouvez vous aider du tableau suivant, dont les données proviennent de la fondation Merriman pour l’éducation financière.

Ce tableau présente le rendement, la volatilité et la pire baisse historique depuis 1970 de 11 allocations de portefeuille différentes, allant du 100% obligations aux 100% actions, et comprenant toutes les répartitions intermédiaires, par tranche de 10%.

Vous pouvez remarquer que, dans un portefeuille:

- Plus la proportion d’obligations est grande, moins le portefeuille est performant, mais plus il est stable (la volatilité diminue). Sa plus forte baisse est également moins importante.

- Plus la proportion d’actions est grande, plus le portefeuille est performant, mais moins il est stable (la volatilité augmente). Sa plus forte baisse est aussi plus importante.

Définir la composition d’un portefeuille consiste donc à établir un compromis entre le rendement et le risque (incarné par la volatilité et les baisses potentielles).

Comment alors définir l’allocation qui vous correspond le mieux ?

Dans le tableau, observez chaque colonne en partant de la plus à droite. Pour chacune, portez votre regard sur la ligne indiquant la « plus forte baisse ». Observez chaque colonne en allant vers la gauche jusqu’à ce que vous arriviez sur une colonne dans laquelle la plus forte baisse vous semble acceptable.

Quand vous pensez l’avoir trouvé, ne vous arrêtez par là: portez votre choix deux colonnes plus à gauche. Pourquoi cela ? Nous avons souvent tendance à surestimer notre aversion aux risques, et donc notre capacité à supporter des pertes temporaires.

Il est toujours plus facile d’imaginer subir une perte que de la vivre réellement. Ce décalage de deux colonnes vers la gauche est une marge de sécurité que conseille Paul Merriman, qui a créé ce tableau.

La colonne que vous avez choisie (n’oubliez pas de décaler de deux fois vers la gauche) indique un pourcentage d’actions et d’obligations, qui sera la base sur laquelle vous allez définir votre portefeuille.

L’objectif est de ne pas sous-estimer votre aversion au risque, et de vous retrouver dans une situation émotionnellement compliquée, qui peut être source de mauvaise décision (comme celle de tout revendre au pire moment).

Et l’or dans tout ça ? Certains théoriciens de l’investissement affirment que l’or est un composant essentiel dans un portefeuille d’investissement. Harry Browne en faisait partie.

D’autres estiment que l’on peut très bien s’en passer. La question n’est pas ici de trancher sur le rôle de l’or. Si vous choisissez d’en intégrer à votre portefeuille, vous pouvez le faire en respectant votre proportion d’actions et d’obligations.

Par exemple, si vous pensez répartir votre portefeuille avec 60% d’actions et 40% d’obligations, et que vous souhaitez ajouter 10% d’or: vous aurez alors 55% d’actions, 35% d’obligations, et 10% d’or.

7. Meilleur investisseur : Ne payez pas d’impôt

Il existe en France deux outils qui permettent aux investisseurs de ne pas être imposés sur leurs plus-values: le PEA et l’assurance vie.

Ce sont deux niches fiscales entièrement légales, dont il serait bête de ne pas profiter. Dans un PEA comme dans une assurance vie, vos plus-values ne seront pas imposées tant que vous ne retirerez pas d’argent de votre compte (ou de votre contrat d’assurance vie).

Quand vous commencerez à effectuer des retraits (lorsque vous pourrez vivre de vos investissements; et c’est tout le mal que je vous souhaite !), vous devrez passer par l’imposition. Mais le PEA et l’assurance vie vous assurerons alors une imposition réduite par rapport au taux normal en vigueur. Actuellement: 30% d’imposition sur les plus-values, la fameuse flat-tax Macron.

Ainsi, le PEA vous permettra de bénéficier d’une imposition réduite à 17,2%.

De son côté, l’assurance vie vous permet de bénéficier d’un abattement annuel à hauteur de 4.600€ (ou de 9.200€ pour un couple), non imposables. Le taux d’imposition après abattement est de 24,7%.

Notez cependant que ces taux ne sont pas figés, et qu’il est probable qu’ils évoluent à l’avenir.

Le PEA et l’assurance vie sont des niches fiscales réservées aux résidents fiscaux français. Leur équivalent au Canada sont le CELI (Comptes d’Épargne Libre d’Impôt) et le REER (Régime Enregistré d’Épargne-Retraite).

Maintenant que vous avez une idée de la composition de votre portefeuille (votre allocation d’actifs) et que vous connaissez des niches fiscales vous permettant d’éviter l’imposition sur les plus-values pendant un certain temps, il ne vous reste plus qu’à choisir les fonds indiciels qui seront vos supports d’investissement. Vous investirez dans chacun d’entre eux en respectant la composition de votre portefeuille, que vous avez définie à ce stade.

Vous pouvez aller faire un tour sur les sites des deux principaux émetteurs de fonds indiciels cotés (ou ETF) français: Lyxor et Amundi. Ils vous indiqueront quels sont les ETF éligibles au PEA.

Concernant l’assurance vie, vous pourrez trouver la liste des ETF éligibles pour chaque contrat d’assurance vie dans leur documentation commerciale.

8. Meilleur investisseur : Pérennisez votre investissement

Les différentes classes d’actifs qui constituent votre portefeuille (actions, obligations, et éventuellement de l’or) n’auront pas toutes la même performance chaque année.

Il se peut que l’une d’entre elles connaisse une hausse significative pendant un certain temps; modifiant ainsi la répartition de votre portefeuille.

Si vous constatez que votre portefeuille est déséquilibré, vous devez le rééquilibrer. Rappelez-vous que la répartition de vos actifs (plus ou moins d’actions et d’obligations) aura un impact sur la performance de votre portefeuille, mais aussi sur sa stabilité. Si la proportion de chaque actif s’éloigne de sa répartition d’origine, le niveau de risque sur lequel vous vous êtes basé pour construire votre portefeuille ne sera plus assuré.

Le rééquilibrage est donc une étape incontournable pour tout investisseur qui souhaite prospérer sur le long terme.

Selon quelle fréquence devez-vous rééquilibrer votre portefeuille ? Un rééquilibrage une fois par an (voir deux fois au maximum) est la fréquence sur laquelle s’accordent la majorité des grands investisseurs institutionnels.

En pratique, rééquilibrer votre portefeuille est relativement simple. Vous vendrez une partie de l’un des ETF de votre portefeuille qui a sur-performé (et qui occupe désormais une place trop importante en pourcentage de votre portefeuille) pour acheter un peu plus de l’un de vos ETF qui a sous-performé (et qui occupe désormais une place moins importante qu’à l’origine).

9. Cet article ne sert à rien…

… Si vous vous contentez de le lire en vous disant: « Ouai, c’est vraiment cool ! », puis que vous passez autre chose. Une semaine plus tard, vous l’aurez complètement oublié, comme si vous ne l’aviez jamais lu !

Vous êtes maintenant paré pour mettre en place votre stratégie d’investissement à long terme. Ou, pour l’améliorer et la faire correspondre à vos besoins si vous investissez déjà.

La procrastination est une tendance humaine naturelle, et pour vous aider à la contrer, laissez-moi vous poser deux questions.

Si vous n’investissez pas encore:

- Que pensez-vous qu’il se passera quand vous atteindrez l’âge de la retraite, si vous n’avez pas commencé à investir aujourd’hui ?

Si vous investissez déjà:

- Êtes-vous satisfait du comportement de vos investissement jusqu’à présent ?

- Lorsque vous prendrez votre retraite, dans quelle situation vous trouverez-vous si vous ne faites rien aujourd’hui pour devenir un meilleur investisseur ?

Bien sûr, la prochaine étape de votre démarche d’investisseur pourra être de compléter les informations en votre possession avant de passer à l’action. Je ne vous ai pas dit d’investir sans réfléchir !

Mais quoi que vous décidiez d’entreprendre aujourd’hui et à l’avenir pour vos investissements, vous ne pourrez pas dire plus tard que vous ne saviez pas par où commencer.

Antonin du blog Apprendre à investir